Terminologia sistematizzata e terminologia spontanea in ambito finanziario: un rapporto conflittuale

Riassunto

Accanto alla terminologia sistematizzata, compendiata nei vari repertori terminologici e a cui è demandato il compito di rappresentare e ordinare la conoscenza, esiste una terminologia spontanea che trae la sua origine dai bisogni comunicativi di un gruppo di specialisti. È il caso della terminologia al servizio della finanza, all’interno della quale si passa facilmente da una dimensione di etichettatura, incentrata sull’oggetto di conoscenza, a una dimensione interpersonale, dove ad essere privilegiato non è tanto il rapporto con l’oggetto quanto la comunicazione all’interno del gruppo. I due esempi qui presentati sono il verbo shortare e il sintagma ordine al meglio.

Il verbo shortare (in francese shorter, di uso meno frequente rispetto all’italiano), è di conio recente, e nasce spontaneamente come calco sul verbo di tradizione angloamericana to short. Usato nei blog dei trader che imperversano su Internet, equivale al termine istituzionale vendere allo scoperto, e alle varianti andare lunghi/corti, in francese être court/long,dall’inglese to go short/long, più frequenti nello scritto. Il verbo è caratterizzato da un ambito ristretto di condivisione, i blogger, e quindi da un alto grado di trasparenza verso l’interno, e di opacità verso l’esterno.

Il sintagma ordine al meglio (in francese, ordre au mieux, in inglese at best order o market order), che appartiene a una tradizione linguistico-finanziaria ben consolidata dove sta a indicare un ordine di Borsa impartito senza indicazione di prezzo ovvero a mercato, evidenzia al contrario come etichette standardizzate e bene acclimatate possano addirittura risultare fuorvianti e autorizzare inferenze sbagliate, nel momento in cui escono dal loro ambito ristretto di condivisione. In effetti, il beneficiario del ‘meglio’ non è, contrariamente a quanto si potrebbe pensare, il risparmiatore, essendo l’ordine incrociato con il prezzo ‘migliore’ di un dato momento ovvero con il prezzo migliore ‘di mercato’, non necessariamente il più vantaggioso per chi impartisce l’ordine.

muore proprio quando le viene azzerato il senso di uno spazio

in cui poter continuare a piantare le sue radici

e di un tempo su cui fissare il ricordo di sé.

1. Introduzione

Alla terminologia è da sempre demandato il compito di rappresentare, ordinare e trasmettere la conoscenza nei domini specialistici. Eppure sembrano trascorsi secoli dall’approccio onomasiologico di tipo prescrittivo proposto dal padre riconosciuto della terminologia e fondatore della Scuola di Vienna, Eugen Wüster. La biunivocità del rapporto termine-concetto viene sempre più rimessa in discussione: problematiche quali la sovrapponibilità dei concetti, la loro delimitazione spesso sfumata ai margini (parafrasando la celebre espressione della terminologia sociocognitiva ‘blurred at the edge’), la variazione linguistica in tutti i suoi aspetti (polisemici, sinonimici, omonimici, oltre alle varianti diatopiche, diastratiche e diamesiche già oggetto di ricerche approfondite) finiscono per interpellare inesorabilmente la terminologia, invitandola a dare risposte.

Accanto alla terminologia sistematizzata compendiata nei glossari sistematizzati che ne sono il prodotto privilegiato, sorge una terminologia spontanea che trae la sua origine dai bisogni comunicativi di gruppi di locutori. Come ci spiega in modo chiaro M.T. Cabré (2000),

parallelamente allo sviluppo di questo tipo di terminologia, l'osservazione dei termini nel loro contesto naturale – i testi orali o scritti prodotti dagli specialisti o dai loro mediatori comunicativi – ha contribuito a offrire una visione diversa delle unità lessicali specialistiche. In primo luogo, l'analisi della conoscenza specialistica nel contesto comunicativo ha mostrato che i termini non sono l'unico tipo di unità che rappresentano la conoscenza specialistica: accanto ai termini esistono altre classi di UCS, come si è visto in precedenza. In secondo luogo, ha permesso di osservare che i termini nel loro contesto perdono il carattere monosemico senza distinzione che i glossari attribuiscono loro, e si presentano mostrando separatamente sfaccettature diverse del loro significato.

L’osservazione dei termini nel loro contesto, continua Cabré, ha consentito inoltre di rilevare come un concetto possa ricevere denominazioni diverse, come osserveremo nel caso delle varianti diamesiche (che si combinano con quelle diastratiche) di shortare quali andare corti e vendere allo scoperto, alcune apparentemente identiche, altre caratterizzate da distinzioni cognitive rilevanti, come nel caso delle locuzioni stare o essere corti che assumono un significato del tutto diverso quando il riferimento è ai fondi benchmark. Ma, soprattutto, l'osservazione in contesto ha evidenziato la necessità di distinguere la terminologia in vitro compendiata nei dizionari dalla terminologia in vivo osservata nei contesti naturali di produzione (ibid.).

Shortare è un tipico esempio di terminologia finanziaria spontanea in vivo, sorto nel contesto di nuove forme di comunicazione che ricorrono al mezzo scritto utilizzando un codice marcatamente orale quali i blog dedicati ai trader di Borsa, dove il verbo assolve il compito di rispondere ai bisogni comunicativo-interpersonali dei suoi utilizzatori. Se la situazione ovvia vuole che gruppi diversi usino termini diversi in situazioni diverse, capita anche che gruppi diversi usino gli stessi termini con implicazioni diverse dovute al fatto che il termine non è trasparente. È il caso, come vedremo, del nome sintagmatico ordine al meglio, rappresentante di una terminologia in vitro istituzionalizzata e compendiata, oltre che bene acclimatata, che fallisce l’obiettivo primario di denominare il concetto in modo trasparente, finendo per indurre inferenze errate, e persino onerose, per i suoi utilizzatori.

2. Il caso di shortare

La Borsa è forse l’unico posto al mondo dove è possibile vendere qualcosa senza necessariamente possederlo. Tecnicamente lo short o short selling (da cui il calco shortare), o vendita allo scoperto secondo la denominazione ufficiale, si configura come una normale vendita resa diversa dal fatto che chi vi procede (il ribassista) non è ancora in possesso dei titoli che intende vendere.

Nel periodo in cui le autorità di vigilanza delle più importanti piazze mondiali cercano di frenare il crollo dei listini imponendo restrizioni allo short, si scatenano sui blog degli investitori i dibattiti su cosa sia ancora possibile shortare a fronte dei divieti. C’è chi si chiede se non sia possibile shortare l’indice Shangai Composite, a cui fa eco qualcuno che non consiglia di “shortare i futuri padroni …”. Oggi, assicura uno, “è giunto il momento di shortare, è quasi facile come fare gol a porta vuota”, per poi accorgersi che i titoli shortati non ne vogliono sapere di scendere, costringendolo a cancellare l’operazione. C’è chi vorrebbe shortare lo shortabile: il dollaro, le materie prime, l’oro …. Molto tristemente un trader conclude che senza short “non c’è partita” e allega tanto di campo di calcio dove una porta è sbarrata… , un altro ammonisce che è da pazzi shortare tutto indiscriminatamente perché le Borse non ne vogliono sapere di scendere… un altro ancora si lancia in neologismi come il noto shortare e il suo contrario longare. Shortare alterna a un’altra espressione, anch’essa per iniziati, che si presenta come un calco-traduzione: a andare corti si oppone andare lunghi.

Gli esempi sopra riportati, catturati nei botta e risposta di speculatori a brevissimo termine – i cosiddetti scalper, e daily trader – ci forniscono un’idea dell’acceso dibattito che imperversa in rete. Il calco shortare si caratterizza per un alto grado di trasparenza all’interno dei gruppi di iniziati e addetti ai lavori, dove assolve un’importante funzione comunicativa mentre di converso mantiene un elevato grado di opacità verso l’esterno per le complesse tecnicalità che lo contraddistinguono. Lo stesso dicasi per andare corti, trasparente solo per chi conosce l’espressione angloamericana to go short e l’opposto to go long.

Proponiamo da subito la definizione di short tratta dal New Webster’s Dictionary of the English language e riferita all’ambito finanziario: «not being in possession of commodities one is selling; relating to commodities or stocks not possessed when sold» (1984: 893). La condizione contraria è long che sta per «well supplied, as with some commodity or stock, hence, depending for profit on a rise in prices» (ibid.: 562). La definizione fornita dal Barron’s per short sale entra maggiormente nel dettaglio dei meccanismi dell’operazione: «Sale of a security not owned in anticipation of making a profit by purchasing the security later at a lower price, and delivering the security in completing of the short sale» (Fitch, 1993: 365-366).

Al fine di cogliere nella sua pienezza la dimensione concettuale dell’espressione finanziaria shortare e dello short selling è necessario analizzare il funzionamento di questa tipica, e diremmo esclusiva, operazione finanziaria la cui denominazione ufficiale è vendita allo scoperto e che, secondo la definizione di Borsa italiana, indica «un’operazione finanziaria che consiste nella vendita di strumenti finanziari non posseduti con successivo riacquisto».1

A tal fine si rivela strategico ricostruire, non solo linguisticamente, il suo habitat di utilizzo approfondendo, oltre alle sue tecnicalità, concetti correlati che fungono da presupposti, come ad esempio quello di posizione dell’operatore, nonché le sue diverse prospettive di osservazione. La sola competenza linguistica si rivela in questo caso precipuo inadeguata a cogliere il concetto di short e le sue diramazioni, la cui pratica risalirebbe a quattro secoli fa in Olanda.2

Il verbo shortare è un esempio di espressione perfettamente trasparente all’interno di gruppi di locutori e opaca all’esterno di essi. L’espressione viene usata come se fosse satura: gli argomenti – chi vende che cosa – sono dati come noti e standardizzati. Osserviamo che anche l’espressione ordine al meglio è trattata dagli specialisti come se fosse satura, mentre in realtà non lo è, dato che rimane reticente sul beneficiario del ‘meglio’. Grazie a questa sua proprietà, come vedremo nel prosieguo del nostro lavoro, l’etichetta linguistica autorizza inferenze errate nel momento in cui l’espressione esce dal proprio ambito di condivisione specialistico. La locuzione ufficiale e ben compendiata di vendita allo scoperto si configura al contrario come un sintagma descrittivo cristallizzato di tipo trasparente in quanto il suo significato è motivato dalle parti e dalle loro relazioni.

Riportiamo qui di seguito un breve passaggio tratto da La gestione del rischio di credito. Sviluppo ed applicazione degli strumenti derivati su crediti di Andrea De Zordo (2004: 5), che condensa la totalità della variazione intorno al concetto di short:

[u]n operatore che intende andare corto su un bond può effettuare un repo [N.d.A. pronti contro termine] attivo, in modo da procurarsi la disponibilità del bond a pronti, e quindi di vendere a pronti: gli rimane così una posizione scoperta di vendita del bond a termine. […] Chiunque tenti di approfittare di un atteso allargamento dei credit spread di un emittente nel breve periodo, shortandone le obbligazioni attraverso un repo passivo si espone quindi ad un forte rischio di tasso derivante dal roll-over [N.d.A. differimento] della posizione, nonché a quello di una potenziale short-squeeze [cfr. analisi termontografica qui proposta], originata dalla difficoltà di reperire titoli a copertura delle posizione corte.

Ma l’aspetto forse più curioso è quanto l’autore, colto da furore linguistico, riporta in nota a proposito dell’espressione to go short: «[n]el gergo parlato degli operatori, il termine inglese to go short viene spesso e volentieri tradotto con l’espressione italianizzata shortare» (ibid.: 5) che sembra offrire una facciata di ufficialità all’espressione anche nello scritto.

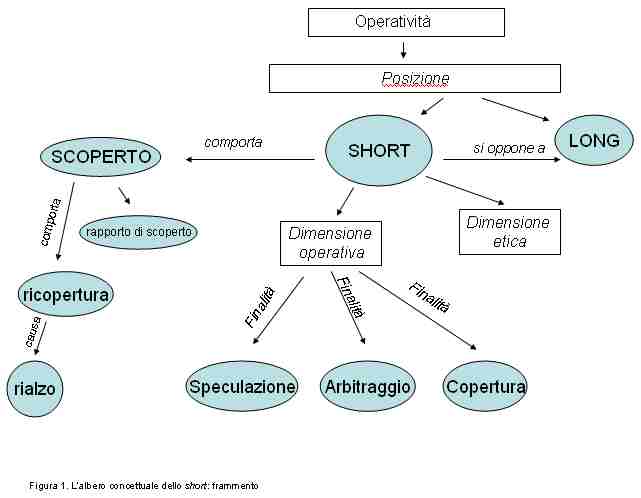

Aggiungiamo inoltre che il concetto di vendita allo scoperto è caratterizzato da pluridimensionalità ma unicamente sul piano axiologico. In effetti il concetto può essere scomposto in una duplice prospettiva: una prospettiva ‘etica’ che lo erige a strumento speculativo per eccellenza, proprio per il fatto di andare contro il comune sentire in base al quale si può vendere solo ciò che effettivamente si possiede e non viceversa, e una dimensione ‘operativa’ che, come avremo modo di approfondire nel prosieguo dell’articolo, risulta fondamentale nella gestione di portafoglio configurandosi come una tipica operazione di copertura dai rischi. È importante rilevare come tale scomposizione dimensionale, rilevante ai fini della piena comprensione delle diverse sfaccettature del concetto, non dia luogo a unità terminologiche diverse. In questo nostro lavoro ci concentreremo in particolare sulla seconda dimensione, quella operativa, senza dimenticare del tutto la prima che rimarrà comunque sullo sfondo.

2.1 Lo short sul banco degli imputati

Nel tentativo di arginare la crisi finanziaria, che ha avuto il suo culmine nel fallimento di Lehman Brothers e nel salvataggio in extremis di AIG, le autorità di vigilanza dei vari paesi hanno deciso di fissare dei limiti alle vendite allo scoperto, da diverso tempo nell’occhio del ciclone con l’accusa di essere all’origine dei forti ribassi che hanno colpito i listini di tutto il mondo. Sul banco degli imputati finiscono anche gli hedge fund, i fondi speculativi che fanno della vendita allo scoperto la ragione stessa della loro esistenza. La prima a intervenire nel luglio del 2008 è stata l’americana SEC (Securities Exchange Commission) la quale ha introdotto un primo divieto temporaneo limitato in un primo tempo ai titoli a maggiore capitalizzazione, successivamente prorogato ed esteso ad altre tipologie di operazioni. A ruota sono intervenute le autorità di vigilanza dei principali paesi tra cui l’Italia. Il 29 ottobre 2008, in piena bufera borsistica, la Commissione Nazionale per le Società e la Borsa (Consob) con delibera n. 16670 Misure relative alle vendite allo scoperto di titoli volte ad assicurare l'ordinato svolgimento delle negoziazioni e l'integrità dei mercati, a firma del Presidente Lamberto Cardia, stabilisce al punto 1 che «[l]a vendita di azioni quotate nei mercati regolamentati italiani e ivi negoziate deve essere assistita dalla proprietà e disponibilità dei titoli da parte dell'ordinante al momento dell'ordine e fino alla data di regolamento dell'operazione».3

Nei messi successivi la Consob proroga il provvedimento, anche se in forma più attenuata, per poi decidere di non confermare il regime temporaneo in attesa di una decisione armonizzata a livello europeo. Il provvedimento è rimasto in vigore unicamente per quelle società che entro il 30 novembre 2009 avessero deliberato un aumento di capitale, stabilendo che la vendita delle azioni dovesse essere in tal caso assistita sia dalla disponibilità che dalla proprietà dei titoli.

A detta di molti osservatori non sarebbero ancora chiari gli effetti di tali provvedimenti.

Per alcuni si sarebbe trattato unicamente di un palliativo o di una mossa disperata, altri sottolineano come successivamente all’introduzione delle limitazioni alle vendite allo scoperto nella seconda metà del 2008, si sia registrata sui mercati una crescita significativa della volatilità. Altri ancora fanno notare come tali divieti avrebbero addirittura peggiorato la situazione ostacolando le tipiche dinamiche di Borsa che prevedono operazioni di segno opposto (al ribasso e al rialzo) che avrebbero consentito agli investitori di limitare le perdite ‘assicurandosi’ con lo short, finendo per contribuire a scatenare il successivo crollo delle Borse. Vi è infine chi sostiene, con evidente ironia, che il dibattito globale che si è scatenato intorno allo short abbia assunto i contorni di una farsa se anche la Chiesa d’Inghilterra si accorge delle implicazioni morali dello short e lancia anatemi contro gli speculatori (Mairate, 2008).4

Lo short selling svolge un ruolo fondamentale in ambito finanziario in quanto consente agli investitori di gestire il rischio e in tal senso può essere considerato una forma di assicurazione. Si capisce pertanto come le polemiche sorte intorno alle vendite allo scoperto non debbano pertanto riguardare se l’operazione sia ‘eticamente’ giusta o sbagliata. Del resto lo stesso concetto di ‘speculazione’ presenta due dimensioni: quella negativa, la più visibile e deprecata, che consiste nello sfruttare a proprio vantaggio e svantaggio altrui, talvolta anche in senso illecito, determinate situazionie quella positiva di investire anticipando prima degli altri un andamento favorevole. Va detto comunque, a onor del vero, che il limite tra speculazione e investimento è spesso molto labile.

Per concludere, la vera sfida starà nel prevenire gli abusi, non solo al ribasso come nel caso dell’ultima crisi finanziaria, ma anche al rialzo come avviene periodicamente nelle fasi di euforia incontrollata con l’esplosione devastante delle bolle speculative.

2.2 Lo short e le sue tecnicalità

Per cogliere appieno le modalità in cui l’operazione viene portata a termine è necessario conoscere i soggetti che partecipano all’operazione ed entrare nei meccanismi di Borsa che ne disciplinano le modalità di esecuzione. La tempistica di Borsa prevede che un titolo acquistato nella seduta del lunedì vada in regolamento il giovedì, vale a dire se si tratta di un acquisto la consegna fisica dei titoli avverrà il giovedì successivo (anche se la disponibilità degli stessi è immediata); se si tratta di una vendita, il regolamento dell’operazione avverrà comunque tre giorni dopo (anche in questo caso la disponibilità liquida rinveniente dall’operazione è già considerata disponibile). Il ribassista che vende titoli senza possederli scommette su una discesa dei corsi che gli consentirà di acquistare gli stessi a prezzi più bassi e di perfezionare la transazione con la consegna all’acquirente. È necessario però che chi vende allo scoperto ‘si ricopra’ nella seduta stessa (eventualmente anche nel dopo Borsa, il cosiddetto trade after hours o TAH) in cui ha effettuato l’operazione per essere in grado di consegnare i titoli il giovedì, giorno di regolamento dell’operazione.

L’operazione si configura tra le più rischiose: un’improvvisa impennata dei corsi potrebbe infatti rendere molto costosa l’operazione (in ogni caso a un prezzo più elevato rispetto a quello già concordato con l’acquirente) rendendo necessario rinviare l’operazione a tempi migliori. In questo caso il ribassista può ricorrere al prestito titoli mediante il pagamento di un tasso di interesse giornaliero che varia a seconda della reperibilità/rarità dei titoli. Per cogliere appieno la rischiosità dell’operazione basti pensare che un titolo acquistato a 10 può ‘al massimo’ azzerarsi, mentre un titolo che sarà necessario riacquistare in vista della consegna prefissata potrebbe, ‘in teoria’, apprezzarsi all’infinito.5

Le finalità delle operazioni di short selling possono essere ricondotte fondamentalmente a tre obiettivi diversi: in primo luogo a fini speculativi, ad esempio per vendere titoli fortemente sopravvalutati scommettendo su un loro ribasso; per operazioni di arbitraggio tramite acquisti e vendite contestuali di un medesimo titolo per sfruttare eventuali disallineamenti di prezzo (mismatches) che possono verificarsi su piazze finanziarie diverse; per fini di copertura (hedging) dove una posizione corta affianca una posizione lunga per via del fatto che le due posizioni generano risultati opposti.

3. L’approccio termontografico alla dimensione concettuale

Per fare fronte alla ricchezza della variazione che circonda lo short nelle sue varie realizzazioni linguistiche abbiamo deciso di ispirarci ad alcuni dei più importanti principi metodologici, tra cui l’idea della rappresentazione ad albero, proposti dall’analisi termontografica multilingue. Rispetto all’approccio normalizzato, quest’ultima risulta infatti essere più adeguata in quanto le informazioni specifiche di cui correda il concetto (precisazioni semantiche, informazioni nozionali, concetti correlati e fraseologia) consentono di cogliere il concetto sovrastrutturato (come nel caso del concetto di short) che assolve il compito di mettere ordine e fare da elemento unificante nelle diverse realizzazioni linguistiche (andare corti, andare short, shortare, vendere allo scoperto).

L’approccio termontografico si rivela infine adatto a cogliere la dimensione variegata dei concetti, in particolare delle differenze cognitive cui alludeva Cabré nel passo citato. Obiettivo della termontografia, è l’utilizzo combinato di risorse linguistiche e di risorse ontologiche. Per ‘ontologia’ intendiamo, riprendendo le parole di Temmermann, « une spécification explicite d’une conceptualisation dans un domaine et correspond à un vocabulaire contrôlé et à la formalisation explicite des relations qui existent entre les différents termes d’une terminologie » (Temmerman et al., 2005).

Per procedere all’illustrazione dei concetti, il termontografo si avvale di

‘cotextes’ ou de contextes verbaux qu’il trouvera dans un corpus de textes pour trouver les relations internotionnelles. Le termontographe devrait pouvoir représenter les différences de significations entre deux ou plusieurs langues et cultures par rapport au schéma de catégorisation. Il collabore avec les ingénieurs de la connaissance qui sont à la base des contextes cognitifs en fournissant des schémas de catégorisation. (Temmerman et al., 2005).

L’approccio termontografico giunge alla sua piena concretizzazione nel dizionario di Dancette & Réthoré (citato in Temmerman et al., 2005) i quali corredano il lemma ‘Label’ di definizione, precisazioni semantiche, relazioni nozionali, informazioni aggiuntive di tipo linguistico, concetti correlati oltre che delle sue realizzazioni contestuali. Tale scomposizione presenta indubbi vantaggi per il traduttore specializzato il quale «bénéficiera d’une immersion dans l’information ontologique, notamment de l’information sur la manière dont les termes à traduire sont reliées à d’autres termes dans le même champ lexical ou dans le réseau sémantique de termes liés [en français]» (Temmerman et al., 2005). L’approccio termontografico ci è sembrato particolarmente adatto per entrambi gli esempi qui proposti ed è il motivo per cui abbiamo deciso di riproporlo. Come avremo modo di verificare, è proprio la sua dimensione cognitiva a consentirci di cogliere il concetto sovrastrutturato che fungerà da collante e da modello interpretativo per le varie definizioni.

3.1 L’approccio termontografico allo short

La termontografia fa leva su tre tipologie di contesti individuati da Durieux (citato in Temmerman et al., 2005): contesto verbale, contesto situazionale e contesto cognitivo, funzionali alla modellazione della conoscenza in un formato che risulti funzionale al traduttore. Come abbiamo già avuto modo di affermare, una prima concretizzazione di questo nuovo approccio alla terminologia ci è offerto dal dizionario di Dancette e Rhétoré che costituisce un esempio illuminante di unione tra conoscenze linguistiche e conoscenze enciclopediche dove nozione e termini sono collegati ai diversi contesti di utilizzo.

Nel primo paragrafo abbiamo fornito alcune definizioni dello short. Ora passeremo alle altre informazioni che il lemma short deve contenere in base all’approccio termontografico. Per quanto concerne le relazioni nozionali caratterizzate da distinzioni cognitive rilevanti, segnaliamo stare corti su un titolo che non sta per speculare al ribasso contro un titolo quanto piuttosto per essere sottopesati (underweight) rispetto al benchmark di riferimento. Rileviamo anche l’accezione posizionarsi a breve la quale sta per speculazione a breve a fronte di un fattore tecnico, quale ad esempio un aumento di capitale. Non va inoltre confusa la vendita allo scoperto (lo short) inteso come servizio offerto dalla Banca (servizio di short selling) con l’acquisto allo scoperto che vede la Banca accordare al Cliente la possibilità di effettuare operazioni di acquisto allo scoperto (cd. servizio scalper marginazione), vale a dire di effettuare operazioni di acquisto di strumenti finanziari per controvalori che superano le sue disponibilità liquide in deposito presso la Banca. Per quanto concerne i concetti correlati che fungono da presupposti a short abbiamo selezionato il concetto di posizione dell’operatore, la cui conoscenza è propedeutica a short.

Il concetto di posizione equivale allo scommessa dell’investitore sul mercato. Il concetto rientra in quello più ampio e variegato di operatività con il quale indichiamo qui l’insieme delle operazioni effettuate sui mercati finanziari da trader e intermediari mediante gli strumenti a loro disposizione nel rispetto delle norme vigenti in materia. Il Barron’s definisce una short position «dealer’s net deficit of commodities, securities, financial instruments, and so on. A short position occurs when a dealer over-sells, anticipating falling prices with the expectation of buying back the assets sold at a lower price» (Fitch, 1993: 563). Esistono posizioni corte, ovvero ribassiste, che si oppongono a posizioni lunghe, ovvero rialziste. È possibile assumere posizione andando lunghi o corti. Un fondo di investimento tradizionale che non preveda operazioni allo scoperto è detto un fondo long-only. Esso assumerà unicamente posizioni lunghe e pertanto l’apprezzamento della quota deriverà unicamente da un rialzo dei listini.

Un'eventuale reazione rialzista in grado di mettere a repentaglio i profitti dell’operazione comporta le cosiddette ricoperture di scoperto (dette anche short squeeze), vale a dire la chiusura repentina delle operazioni allo scoperto da parte di ha venduto i titoli senza possederli. Le ricoperture di scoperto, a loro volta, danno origine a ulteriori rialzi dei corsi ascrivibili pertanto a fattori puramente tecnici e non a motivi fondamentali legati al titolo in questione.

Il rapporto di scoperto contiene il rapporto fra i titoli che sono stati venduti allo scoperto e il totale delle operazioni eseguite e funziona da indicatore delle aspettative degli operatori nel breve periodo ovvero fornisce informazioni sulla direzionalità (rialzista o ribassista) del mercato. A livello fraseologico ricordiamo in proposito l’espressione idiomatica to squeeze the bears che sta letteralmente per spremere gli orsi ovvero dare la caccia ai ribassisti facendo lievitare il corso del titolo che essi hanno venduto allo scoperto (l’orso, lo ricordiamo, è simbolo di ribasso e la posizione orso sta a indicare che l’operatore prevede una discesa dei corsi).

Tra le finalità dello short, ricordiamo quelle tipicamente speculative, di arbitraggio e di copertura.

La figura 1 presenta un frammento dell’albero concettuale complessivo la cui tipologia di relazioni rilevanti nel nostro contesto è stata ricavata ad hoc dall’analisi della situazione operativa in cui si inserisce lo short. I satelliti contengono i termini, le frecce verbalizzano le relazioni concettuali mentre i rettangoli costituiscono gli snodi utili alla comprensione della rappresentazione concettuale.

3.2 Il caso dell’ordine al meglio

Il sintagma ordine al meglio si presenta con una caratteristica vistosa, e cioè con una posizione insatura che va saturata dalla definizione ufficiale: meglio per chi? Il sintagma ordine al meglio (in francese, ordre au mieux, in inglese at best order o market order), che appartiene a una tradizione linguistico-finanziaria ben consolidata dove sta per ordine di Borsa impartito senza indicazione di prezzo vale a dire a mercato, evidenzia come etichette standardizzate e bene acclimatate possano addirittura risultare fuorvianti e autorizzare inferenze sbagliate, nel momento in cui escono dal loro ambito ristretto di condivisione. Il nome sintagmatico ordine al meglio si presenta come se la posizione libera – meglio per chi – fosse implicitamente saturata con il beneficiario, e cioè con l’ordinante. È tipico dei nomi di processo in quanto tali insaturi, come appunto ordine, si presentano nell’uso con una saturazione grammaticale incompleta nel presupposto che i ruoli pertinenti siano reperibili contestualmente e condivisi dai protagonisti della comunicazione. Nel caso di ordine al meglio non è così; l’ordinante e l’esecutore pensano a referenti diversi. In effetti, il beneficiario del ‘meglio’ non è, contrariamente a quando si potrebbe pensare, il risparmiatore, essendo l’ordine incrociato con il prezzo ‘migliore’ di un dato momento ovvero con il prezzo migliore ‘di mercato’, non necessariamente il più vantaggioso per chi impartisce l’ordine. Non si tratta quindi di ellissi (manca un’informazione facilmente accessibile, quindi il messaggio è completo) bensì di una sorta di reticenza (il messaggio è incompleto)6.

La posizione insatura di ordine al meglio – da cui l’ambiguità della denominazione ufficiale che finisce per fallire l’obiettivo di denominare la tipologia di ordine – è confermata dalle varie definizioni che abbiamo raccolto in rete all’interno dei glossari finanziari di banche e Società di intermediazione mobiliare (SIM).

Secondo una prima definizione fornita da PattiChiari, il consorzio di banche promosso dall’Associazione Bancaria Italiana, l’ordine al meglio è

il tipo di ordine più frequentemente utilizzato: indica che l’investitore è disposto a comprare o a vendere al prezzo di mercato di quel momento. Un ordine di acquisto al meglio, per esempio, significa che l’investitore è disposto ad acquistare al prezzo lettera [N.d.A. prezzo di vendita] presente al momento; un ordine di vendita al meglio indica che l’investitore è disposto a vendere al prezzo denaro [N.d.A. prezzo d’acquisto] presente al momento. Gli ordini al meglio, perciò, vengono utilizzati quando gli investitori vogliono compiere l’operazione velocemente e stanno trattando quantità sufficientemente piccole da non modificare il prezzo corrente di mercato.7

Secondo il glossario di TradingOnline, passare un ordine al meglio

è pericoloso perché il sistema lo eseguirà anche se in quel momento si negozia a prezzi poco convenienti. Il prezzo è dunque molto importante perché l’esecuzione dell’ordine è vincolata ad un prezzo che ha l’assenso di chi impartisce l’ordine, ma potrebbe non essere concluso immediatamente.8

Secondo Incoop, «L'ordine al meglio non significa il miglior ordine possibile lungo tutta la seduta di contrattazione, ma il migliore nel momento in cui viene dato l'ordine».9

Se è vero che si tratta di un ordine rischioso in quanto non si è mai sicuri del prezzo a cui è conclusa la transazione, è altrettanto vero che si può avere la presumibile certezza dell’eseguito. La conferma della pericolosità dell’ordine, al punto da produrre effetti contrari alla volontà di chi lo impartisce, ci viene da Raiffeisen: «In caso di ordine di acquisto, l’ordine viene eseguito anche se il corso è salito; in caso di ordine di vendita, l’ordine viene eseguito anche se il corso è sceso».10

FinanzaWorld rincara la dose: «[i]mmettere sul mercato un ordine al meglio significa comprare o vendere un titolo senza fissarne il prezzo: il prezzo lo decide la controparte. Una manovra da kamikaze: evitatela come la peste, almeno in momenti particolari come il collocamento di una matricola».11

Qualcuno aggiunge che tale ordine è «di solito caldeggiato dall’intermediario. Per l’ordine al meglio non viene fissato alcun vincolo di prezzo, ma si chiede all’intermediario di scegliere a sua discrezione il momento migliore per effettuare l’operazione, purché avvenga nel giorno stabilito».12

In conclusione, come recita la seconda legge di Fanton, trader della Scalping School: «[u]n ordine al meglio sarà sempre al prezzo più alto della giornata».13

3.2.1 Tipologie di ordini e relative tecnicalità

Capire che cosa significhi impartire un ordine di Borsa e le sue modalità di esecuzione è propedeutico alla comprensione della vaghezza del sintagma ordine al meglio. Proponiamo qui di seguito quello che definiamo il paradigma delle tipologie di ordine più utilizzate accompagnato dalle relative tecnicalità. Come recita il Regolamento dei mercati organizzati e gestiti da Borsa Italiana S.p.a. all’articolo 4.1.4:14

La volontà negoziale degli operatori si esprime attraverso proposte di negoziazione in forma anonima. Le proposte di negoziazione contengono almeno le informazioni relative allo strumento derivato da negoziare, alla quantità, al tipo di operazione, al tipo di conto nonché alle condizioni di prezzo. Durante la negoziazione gli operatori possono effettuare l’immissione, la modifica e la cancellazione delle proposte di negoziazione. Le proposte sono automaticamente ordinate nel mercato per ciascuno strumento finanziario derivato in base al prezzo - decrescente per le proposte di acquisto e crescente per le proposte di vendita - e, a parità di prezzo, in base alla priorità temporale determinata dall’orario di immissione (priorità prezzo/tempo). Le proposte modificate perdono la priorità temporale acquisita se la modifica implica un aumento del quantitativo o una variazione del prezzo. [grassetto in originale]

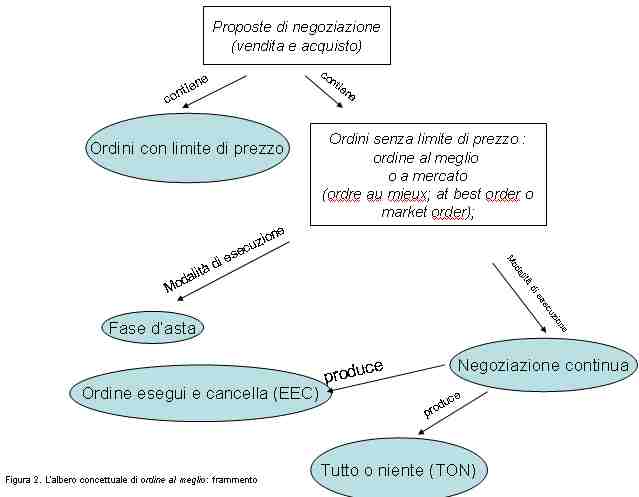

L’articolo 4.7.4 elenca le modalità di esecuzione delle proposte di negoziazione. Queste ultime possono essere suddivise in due grandi categorie: proposte con limite di prezzo e proposte senza limite di prezzo. Le proposte con limite di prezzo possono inoltre essere ulteriormente specificate in esegui e cancella: la proposta viene eseguita, anche parzialmente, per le quantità disponibili sul lato opposto del book e l'eventuale saldo residuo viene cancellato automaticamente; esegui tutto o cancella: la proposta viene eseguita per l'intera quantità oppure cancellata automaticamente; valido sino alla scadenza: la proposta permane nel mercato fino alla scadenza del contratto; valido sino alla data specificata: la proposta permane nel mercato fino alla data specificata; valido per la seduta: la proposta permane nel mercato fino al termine della seduta.

Le proposte senza limite di prezzo o al meglio (denominate anche con il calco-traduzione a mercato a seguito dell’accordo nel 2007 tra Borsa Italiana e London Stock Exchange) sono disponibili in due tipologie, a seconda del momento del loro inserimento: ordine valido solo per la fase d’asta (apertura, volatilità, chiusura), vale a dire a mercato e ordine valido in fase di negoziazione continua, a mercato fase d’asta. Quest’ultima tipologia è ulteriormente specificata in esegui o cancella (EEC) oppure tutto o niente (TON).

3.3 L’approccio multilingue alla dimensione concettuale

L’approccio multilingue si addice particolarmente al lemma ordine al meglio. Esso prevede che oltre alla descrizione delle tecnicalità e delle tipologie di ordine siano inserite le denominazioni in lingua francese e inglese, particolarmente utili alla decodifica del concetto sottostante.

Come conferma Thoiron (1994: 770), «la juxtaposition, l’addition d’information extraites de la forme des termes dans diverses langues doivent être envisagées comme des aides à une meilleure maîtrise des concepts». Le denominazione inglese market order che coesiste accanto a at best order favorisce la decodifica dell’espressione ordine al meglio in quanto più trasparente nei suoi costituenti al punto da non richiedere aggiunte sintagmatiche rispetto a ordre au mieux o ordine al meglio. In effetti nella denominazione market order è esplicito il rapporto con una delle caratteristiche peculiari di questa tipologia d’ordine: essere eseguita al prezzo di mercato in un momento dato. Oggigiorno, come puntualizzato precedentemente, viene anche utilizzata la dicitura ordine a mercato, dall’inglese market order. In conclusione, come ribadisce lo stesso Thoiron (ibid.: 771):

[e]n présentant diverses dénominations d’un même concept, dans plusieurs langues, et en explicitant les signifiants, on apporte sur le concept un éclairage neuf. Il est évident que cette activité de type linguistique ne peut se substituer à l’acquisition des concepts dans le cadre de leur discipline. La véritable connaissance est d’ordre référentiel et non pas seulement linguistique. On sait bien que connaître les noms, ou les termes, ce n’est pas connaître les choses ou les concepts. Mais se priver d’une réflexion sur les termes et sur leur forme, c’est aussi renoncer à enrichir sa propre connaissance d’un domaine. Refuser de regarder les dénominations des autres langues, c’est persister à penser que toute excursion terminologique est une perte de temps. On nous permettra sans doute d’être ici d’un autre avis ».

La figura 2 presenta un frammento dell’albero concettuale complessivo relativo alla tipologia degli ordini di Borsa. Come nel caso dello short, le relazioni rilevanti sono state ricavate ad hoc dall’analisi della situazione operativa in cui si inserisce l’ordine al meglio. I satelliti contengono i termini, le frecce verbalizzano le relazioni concettuali mentre i rettangoli costituiscono gli snodi utili alla comprensione della rappresentazione concettuale.

In questo nostro lavoro dedicato alla terminologia al servizio della finanza, abbiamo analizzato i due esempi di shortare e ordine al meglio.

Il primo (shortare), come abbiamo visto, costituisce un esempio di terminologia spontanea perfettamente trasparente all’interno di gruppi di locutori e opaca all’esterno di essi dove ad essere privilegiato è il rapporto interpersonale tra i vari trader che non esitano a ricorrere a questo calco dall’inglese per comunicare le proprie analisi e strategie di investimento nei vari blog dedicati al mondo della finanza.

Il secondo (ordine al meglio) è un esempio di terminologia compendiata e bene acclimatata che dimostra come etichette standardizzate possano risultare fuorvianti nel momento in cui fuoriescono dal loro ambito di condivisione. Sulla base delle varie definizioni ricavate dai glossari disponibili in rete, abbiamo potuto constatare come l’incompletezza del messaggio (meglio per chi?) sia riconducibile a una sorta di reticenza: il beneficiario del ‘meglio’ non risulta infatti essere colui che impartisce l’ordine, essendo l’ordine incrociato con il prezzo ‘migliore’ di un dato momento ovvero con il prezzo migliore ‘di mercato’, non necessariamente il più vantaggioso. Al punto che, come scrive un summenzionato trader di Borsa in uno dei numerosi blog da noi consultati, «[u]n ordine al meglio sarà sempre al prezzo più alto della giornata».

Abbiamo inoltre evidenziato come la possibilità di disporre di tutta una serie di informazioni aggiuntive, quali precisazioni semantiche, relazioni nozionali, concetti correlati oltre che realizzazioni contestuali ed informazioni di tipo linguistico, possa costituire un valido sussidio per il traduttore specializzato in grado così di operare scelte traduttive maggiormente consapevoli.

Infine, i due frammenti di rappresentazione ad albero qui proposti, ispirati ad alcuni dei più importanti principi metodologici della termontografia e le cui relazioni rilevanti sono state ricavate ad hoc, rendono disponibile la visualizzazione dei due fenomeni oggetto di studio all’interno della catena concettuale complessiva.

M.T. Cabré, «La terminologia tra lessicologia e documentazione: aspetti storici e importanza sociale», Atti dal seminario Lessicologia, terminologia e metodi di classificazione, 6 aprile 2000, Ass.I.Term, Roma. Disponibile online: http://web.tiscali.it/assiterm91/cabreita.htm.

A. De Zordo, La gestione del rischio di credito. Sviluppo ed applicazione degli strumenti derivati su crediti. Alea Tech Report n. 19, aprile 2004. Disponibile online: http://econpapers.repec.org/paper/trtaleatr/.

T.P. Fitch, Dictionary of Banking Terms (Barron’s Business Guides), Barron’s Educational Series, New York, 1993.

M. Liera, “Dite la vostra su chi specula in Borsa”. Il Sole 24 ore [5 luglio 2009].

M. Mairate, La Chiesa si scaglia contro i ribassisti. 2008. Disponibile online: http://www.bluerating.com/mercati/170-primo-piano/1373-anche-la-chiesa-bacchetta-i-ribassisti.html.

New Webster’s Dictionary of the English language, Deluxe Encyclopedic Edition, New York, Delair Publishing Company, 1984.

M. Prandi, «Una figura testuale del silenzio: la reticenza», in M.-E. Conte, A. Giacalone Ramat , P. Ramat (eds.), Dimensioni della linguistica, Milano, Franco Angeli, 1990.

R. Temmerman, K. Kerremans e V. Vandervoort, «La termontographie en contexte(s)», in D. Blampain, P. Thoiron, M. Van Campenhoudt (eds.), Mots, Termes et Contextes.Actes des septièmes Journées scientifiques du réseau de chercheurs Lexicologie Terminologie Traduction, Bruxelles 2005, p. 429-439. Disponibile online http://cvc.ehb.be/pub/ISTI2005_TKV.pdf (pagine non numerate).

P. Thoiron, « La terminologie multilingue : une aide à la maîtrise des concepts», Meta, vol. 39, n° 4, 1994, p. 765-773.

Note

↑ 1 Rubrica “Sotto la lente”di Borsa italiana, disponibile online al seguente indirizzo: http://www.borsaitaliana.it/documenti/rubriche/sottolalente/short-selling.htm.

↑ 2 Come racconta Liera nel suo articolo Dite la vostra su chi specula in Borsa (Il Sole 24 ore di domenica 5 luglio 2009), l’inventore sarebbe stato l’olandese Isaac Le Maire il quale nel 1602 investì 82.000 fiorini nella Compagnia olandese delle indie orientali. Successivamente decise di liquidare l’operazione ma vendette azioni in misura maggiore di quante non ne possedesse. L’operazione fu considerata “oltraggiosa” da parte dei contabili dell’epoca che introdussero così la prima regola di Borsa: il divieto di vendita allo scoperto.

↑ 3 Riportiamo qui di seguito i punti successivi della delibera Consob: 2. Ai fini del punto che precede, non si considera utile la proprietà e la disponibilità dei titoli rivenienti da operazioni di prestito titoli in qualunque forma tecnica realizzate. 3. Le società di gestione di cui agli articoli 69 e 70 del Decreto Legislativo n. 58 del 24 febbraio 1998 adottano ogni misura per prevenire manovre speculative che possono avere per effetto una riduzione anomala dei prezzi delle azioni. 4. Gli aderenti ai mercati regolamentati italiani adottano tutte le misure e le cautele necessarie al più rigoroso rispetto delle prescrizioni che precedono anche quando trattano ordini provenienti da altri intermediari.

↑ 4 Mairate (2008) ci informa, sulla base di fonti Financial Times, che il fondo pensione della chiesa avrebbe concesso in prestito azioni del proprio patrimonio finanziario (stimato oltre 10,1 miliardi di dollari) per operazioni di short selling. I religiosi non avrebbero disdegnato inoltre, ai fini della diversificazione degli investimenti, il trading sulle valute, gli investimenti in Man Group, colosso degli hedge fund quotato alla Borsa di Londra che ha subìto severe perdite e nemmeno il settore immobiliare «tanto che lo scorso anno avrebbero venduto un portafoglio di mutui per 135 milioni di sterline, in barba all’etica di non speculare sul debito altrui» (ibid.).

↑ 5 Un esempio chiaro del funzionamento della vendita allo scoperto può essere analizzato nella scheda “Short selling” della rubrica “Sotto la lente” di Borsa italiana, disponibile online al seguente indirizzo: http://www.borsaitaliana.it/documenti/rubriche/sottolalente/short-selling.htm.

↑ 6 Su ellissi e reticenza si veda Prandi (1990).

↑ 8 http://www.isispitigliano.it/comune/progetti/borsa%20valori/sito%20borsa/CHE%20COSA%20E'%20E...%20trading_online.htm

↑ 9 http://www.incoop.it/glossario/o4.htm

↑ 10 http://www.raiffeisen.ch/raiffeisen/internet/home.nsf/0/383C7E46D59DB1A8C12573F500429996?OpenDocument

↑ 11 http://www.finanzaworld.it/content/read/2028

↑ 12 http://www.dottfileccia.it/Finanza/Borsa.htm

↑ 13 http://www.scalpingschool.com/public/aspnuke/articles.asp?id=18

↑ 14 http://www.borsaitaliana.it/speciali/regolamento/parte4/titolo41/414.htm